QUAL È IL RUOLO

DI UN

CONSULENTE FINANZIARIO?

FAR RENDERE IL CAPITALE

PROTEGGERE IL PATRIMONIO

REALIZZARE UN’AMBIZIONE

ANDARE IN PENSIONE SERENI

GESTIRE GLI IMPREVISTI

IL PASSAGGIO GENERAZIONALE

Il ruolo principale è accompagnare il cliente nel raggiungimento dei suoi obiettivi di vita.

Secondo il rapporto “Conti nazionali per settore istituzionale” dell’Istat il 38% degli italiani vede il consulente come un professionista, per il 24% è una persona in grado di semplificare una materia complessa e per il 18% è una fonte di consigli altrimenti non ottenibili.

La percezione, dunque, è più che positiva, e le percentuali aumentano tra chi ha già fatto delle scelte di investimento guidate da consulenti. Una fotografia che suggerisce come i risparmiatori siano consapevoli che una gestione efficiente dei risparmi non si possa improvvisare e che pertanto è importante affidarsi a degli esperti. Il consulente finanziario infatti è sempre pronto ad ascoltare la famiglia ed ha quelle competenze, quasi da psicologo, che gli permettono di essere abile nel percepire tutti i segnali, espliciti e soprattutto impliciti che gli vengono trasmessi.

Spesso, i risparmiatori non sono neanche consapevoli al 100% di cosa vogliono dai loro soldi: il consulente ci aiuta innanzitutto a fermarci, a dedicare del tempo a noi stessi, ai nostri sogni e, poi, ci aiuta a realizzarli. L’importante è porsi le domande giuste… e saper poi dare risposte concrete. In tutto questo il consulente finanziario ci aiuterà. Senza aver valutato tutti questi aspetti, i nostri investimenti sono abbandonati a se stessi, mentre è giusto ottenere il massimo.

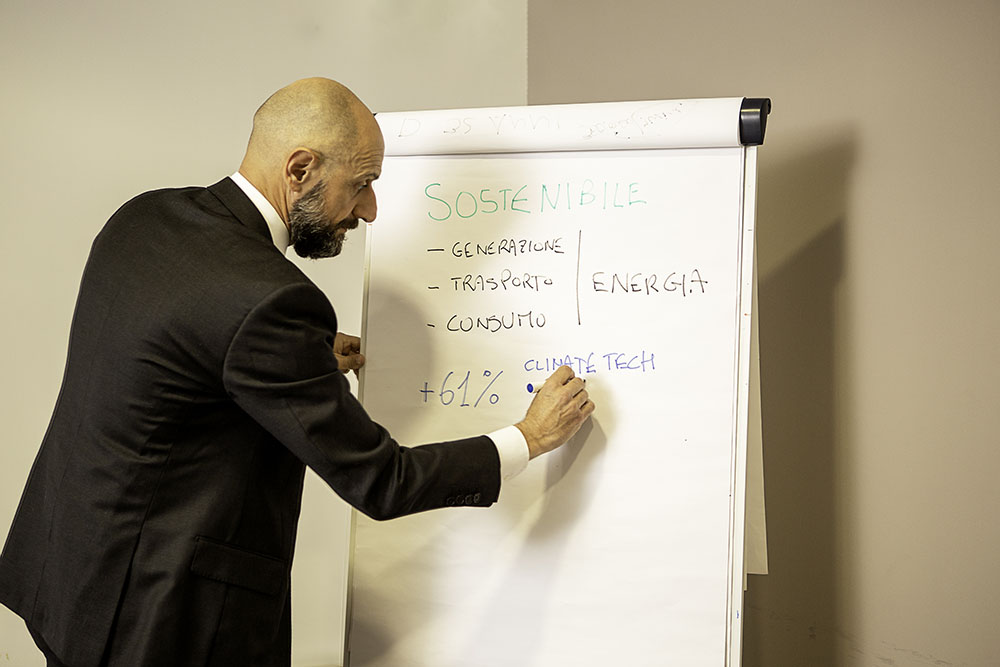

UNA CONSULENZA FINANZIARIA EVOLUTA

In un mondo sempre più incerto e dominato dalla complessità, si rafforza l’esigenza di affidarsi a chi ha delle competenze professionali ben precise. In tutti i paesi e, in particolare nei paesi sviluppati, stanno avvenendo enormi cambiamenti (clicca per saperne di più), con profonde ripercussioni sull’economia e soprattutto sulle piccole e grandi decisioni che ciascuno di noi è chiamato a compiere quotidianamente. Questi mutamenti non hanno natura temporanea o ciclica, ma sono strutturali e duraturi. Ciò richiede che, giovani e adulti, abbiano un insieme di conoscenze e competenze finanziarie diverse rispetto al passato.

Quindi conoscenze economiche e finanziarie di base sono sempre più necessarie per l’esercizio consapevole della gestione del proprio denaro. Così come per ogni problema di salute sia piccolo che grande ci dobbiamo rivolgere ad un medico esperto e fidato, anche nella gestione dei nostri soldi non dobbiamo peccare di presunzione, ma farci consigliare da persone esperte e di cui si ha fiducia quali i consulenti finanziari. La gestione del denaro, come possiamo aver notato negli ultimi anni, è diventata sempre più complessa e rischiosa, soprattutto per i non addetti ai lavori e poter avere un alleato di fiducia è diventato fondamentale.

COS’È DAVVERO LA CONSULENZA FINANZIARIA?

È un servizio che rivela tutta la propria importanza soprattutto in tempi di crisi. Aiuta infatti la persona o il nucleo familiare a prendere consapevolezza della gestione del proprio denaro: il denaro pertanto non è solo da accantonare, ma da gestire. La corretta gestione del denaro deve essere fatta con un metodo (clicca per saperne di più) che chiamiamo Pianificazione Finanziaria.

Una delle attività principali del consulente finanziario è utilizzare questo metodo che passo dopo passo aiuta la famiglia a creare i cassetti mentali in cui inserire gli obiettivi di vita e poi associare a ciascuno di essi le risorse necessarie per raggiungerli. Ad esempio, possiamo pensare a colmare il gap previdenziale; costruire un progetto per favorire un’istruzione di qualità ai nostri figli; oppure, ci sono anche obiettivi legati a qualche passione o ai nostri sogni, come la barca, oppure la casa al mare o in montagna.

Una volta pianificati i nostri obiettivi, ci sono da scegliere gli strumenti finanziari da utilizzare per raggiungerli con più facilità e nel minor tempo possibile. È interessante sapere che, oggi in Italia, solo il 22% dei risparmiatori ha un piano finanziario per il proprio futuro; è un dato molto basso, forse perché noi italiani siamo ancorati a retaggi ormai superati (ad esempio crediamo che la pensione sia come quella dei nostri genitori). La percentuale è molto più alta in paesi come UK e USA, dove l’esigenza di pianificare i propri obiettivi è molto più sentita.

Ma perché questa differenza? Perché risparmiamo?

La prima risposta potrebbe essere “per avere più sicurezza” ed è certamente vero; è così vero che da un’indagine di un paio di anni fa, a questa domanda, il 70 % degli intervistati ha risposto “non si sa mai”, che non è nient’altro che il bisogno di sicurezza. In modo un po’ più ampio, in realtà, possiamo dire che si risparmia per avere le risorse necessarie a far fronte alle proprie esigenze, per realizzare i propri obiettivi. Obiettivi di vita che, come abbiamo visto, possono essere i più svariati: la casa, l’istruzione dei figli, la pensione… Il passaggio successivo sta nel rendersi conto che per soddisfare queste esigenze quasi sempre non basta risparmiare ma bisogna “prendersi cura” dei propri risparmi. Tradotto: pianificare. Ed eccoci dunque alla famosa Pianificazione Finanziaria e al ruolo della consulenza.

Posso fidarmi?

La fiducia è un elemento fondamentale, perché solamente se si crea fiducia, ci sarà la possibilità per noi di aprirci e mettere nelle condizioni il consulente finanziario di capire a fondo le nostre esigenze e di conseguenza trovare le soluzioni finanziarie più adeguate. Molto spesso però la fiducia riposta all’operatore bancario, anche se direttore di filiale o promotore finanziario, viene tradita, per via del conflitto di interesse.

Che cos’è il conflitto di interesse?

Il conflitto di interesse si verifica quando l’interesse di una parte si scontra con quella di un altro soggetto. Nel mondo finanziario purtroppo questo è piuttosto diffuso soprattutto nelle banche “tradizionali” perché l’interesse della banca è in contrasto con quello del cliente. Infatti la banca è un ente commerciale a scopo di lucro e deve fare i propri interessi.

Oltre a ciò si aggiunge l’asimmetria informativa che è la condizione che si verifica quando uno o più operatori dispongono di informazioni più precise di altri. L’asimmetria informativa, infatti, può indurre l’operatore meglio informato a comportamenti opportunistici (clicca per saperne di più) portando ad una non efficiente gestione delle risorse.

COSTRUIRE UNA RELAZIONE SOLIDA BASATA SULLA FIDUCIA E CON GLI STESSI OBIETTIVI

Mi chiamo Massimo De Giorgi e sono un libero professionista e non un dipendente di banca. Mi occupo di consulenza finanziaria da quasi 20 anni e dal 2007 posso farlo totalmente libero da conflitti di interessi. Questo perché il rapporto con i miei clienti è regolato da un libero contratto di consulenza finanziaria. Attraverso di esso, posso scegliere i migliori strumenti finanziari e assicurativi senza alcun vincolo, liberamente e totalmente in linea con le loro esigenze.

Con il contratto di consulenza il nucleo familiare sarà tutelato in termini di trasparenza e saprà sempre quanto sta pagando per il servizio che riceve. È il mio stesso cliente ad essere il mio datore di lavoro, non la banca. Il mio interesse è allineato perfettamente con quello della persona che affianco in ottica di pianificazione finanziaria. Voglio essere un alleato di fiducia su cui una famiglia può contare soprattutto nei momenti difficili e che la aiuta a trovare le soluzioni adeguate per realizzare i suoi obiettivi.

Da un’indagine svolta a campione da Consob l’82% degli investitori intervistati non sa come viene remunerato il proprio consulente o addirittura pensa che il servizio di consulenza sia gratuito; mentre circa il 50% degli investitori è disposto a pagare una parcella per un servizio di consulenza finanziaria libera da conflitto di interesse.

La mia remunerazione non è fissa, come quella di un impiegato bancario, ma varia in percentuale sul valore del patrimonio in gestione. Quindi, se quest’ultimo aumenta di valore, aumenterà anche la mia remunerazione; se invece diminuisce, anche io subirò una flessione reddituale. La differenza fondamentale che esiste con il dipendente bancario, anche se direttore di filiale, è che, quest’ultimo dovrà necessariamente, prima o poi, seguire le indicazioni imposte dalla banca, suo datore di lavoro. Mentre nel mio caso, il mio datore di lavoro sarà sempre il cliente.

In questo modo, i miei obiettivi saranno quelli del mio cliente, mentre gli obiettivi del dipendente bancario saranno quelli della banca per cui lavora.