INVESTI CON ME

IL METODO PARETO

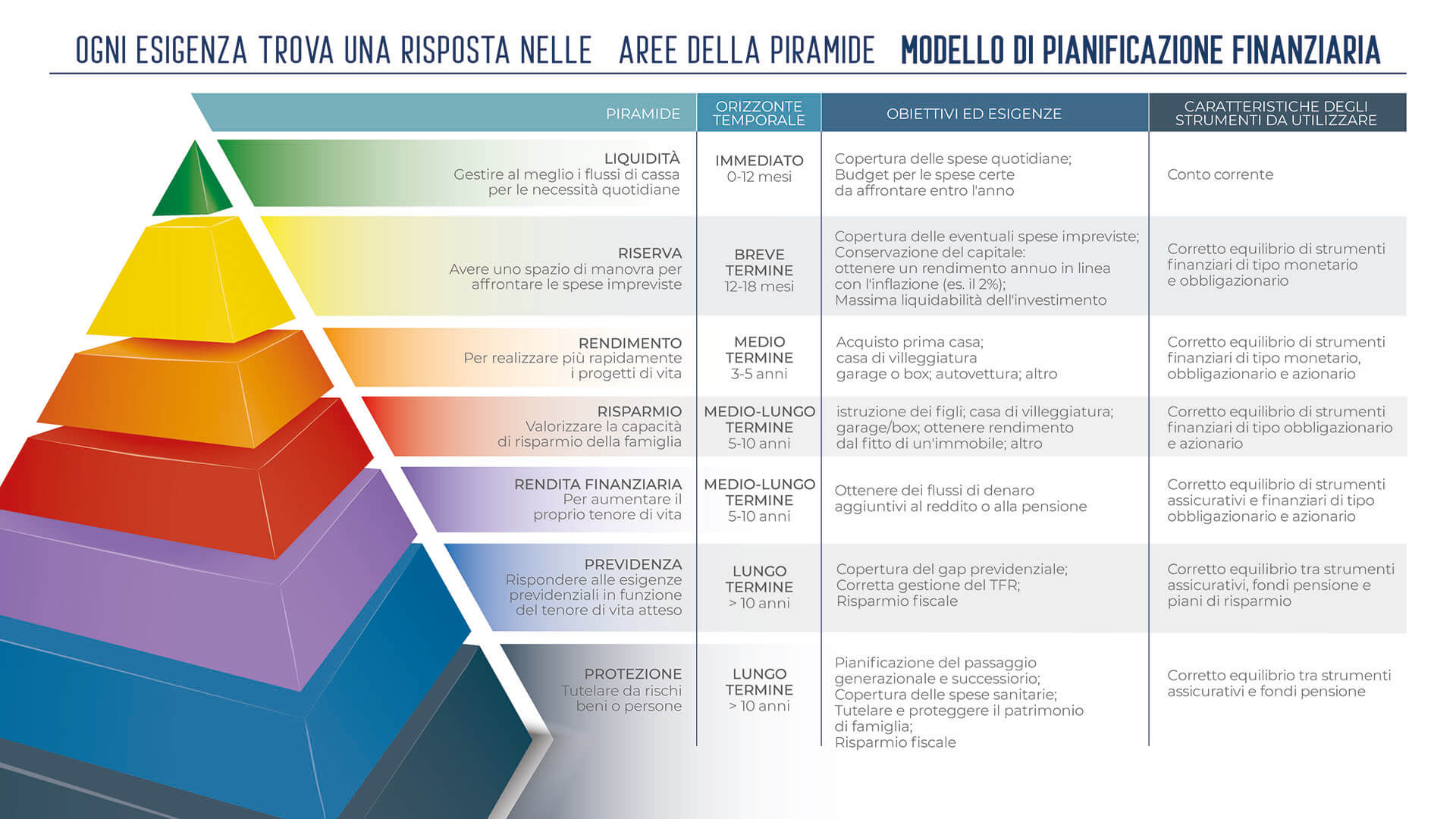

Pianificazione Avanzata per la Realizzazione Efficace nel Tempo degli Obiettivi

Il metodo Pareto è un metodo unico di pianificazione finanziaria, costruito e perfezionato dal Dott. Massimo De Giorgi in 20 anni di esperienza nel settore della consulenza finanziaria. Il metodo si basa sull’analisi delle esigenze di ogni nucleo familiare e si pone l’obiettivo di ottimizzare la gestione delle sue risorse attraverso un processo di pianificazione esplicitato con chiarezza in ogni sua fase.

IL PARERE

DEI MIEI CLIENTI

I 13 motivi per farsi affiancare da un consulente finanziario libero da conflitti di interesse

- Per la passione che il mio consulente mette nel perseguire i miei obiettivi;

- Perché è remunerato solamente da me, e per questo farà solo il mio interesse;

- Perché mi fa capire con chiarezza in che misura posso raggiungere i miei obiettivi;

- Per la trasparenza e la gestione efficiente dei costi che sostengo;

- Per evitare che, in momenti difficili, sia tentato di fare scelte avventate nella gestione del mio patrimonio;

- Perché evita che mi concentri solo sui titoli o sugli strumenti finanziari piuttosto che guardare i problemi finanziari importanti, come ad esempio la pensione, oppure le spese quotidiane impreviste, come una perdita in casa o la macchina che si guasta, fino alla protezione assicurativa;

- Perché in base alle sue conoscenze multiple mi permetterà di avere una visione più ampia sui miei obiettivi e mi aiuterà al meglio a pianificare le mie risorse finanziarie;

- Per il costante monitoraggio e il conseguente ribilanciamento periodico delle strategie di investimento che ho fatto, per allinearle sempre con gli obiettivi che mi sono prefissato;

- Per avere efficienza fiscale nella gestione dei miei investimenti;

- Per darmi consapevolezza in merito al giusto atteggiamento che devo tenere nei confronti del rischio insito in un investimento, in relazione all’orizzonte temporale definito in partenza;

- Per permettermi di trovare l’allocazione migliore delle mie risorse;

- Per la sua professionalità, ma soprattutto per l’autoformazione continua necessaria soprattutto per il consulente finanziario libero da conflitto di interessi;

- Perché ha un ampio catalogo prodotti e servizi tra cui poter scegliere quelli più efficienti in termini costo/beneficio.

I MIEI PARTNER

GLI STRUMENTI FINANZIARI UTILIZZATI

Fondi Comuni di Investimento ed ETF

Il mio ruolo professionale di consulente finanziario, libero da conflitto di interessi, mi porta quotidianamente ad affiancare i miei clienti, andando a selezionare per loro gli strumenti finanziari più idonei per costruire e implementare le strategie di investimento volte al raggiungimento dei loro obiettivi di vita.

Dopo 20 anni di esperienza, ho scelto di lavorare essenzialmente con Fondi Comuni di Investimento e ETF (Exchange Traded Funds).

LE CARATTERISTICHE CHE LI ACCOMUNANO

Accessibilità

Sono facilmente accessibili a tutti, anche ai piccoli risparmiatori: per investire infatti, bastano anche somme modeste.Diversificazione

Sono degli ottimi strumenti per diversificare velocemente il proprio portafoglio di investimento (Asset Allocation).

LE CARATTERISTICHE CHE LI DIFFERENZIANO

Gestione Attiva e Gestione Passiva

I Fondi comuni di investimento implementano una gestione attiva che prevede scelte di investimento che si discostano dal benchmark di riferimento. La finalità del Gestore infatti è di ottenere un rendimento superiore a quello conseguito dal benchmark.Gli ETF al contrario adottano una gestione passiva che non prevede che si effettuino scelte specifiche di investimento. Pertanto, si mira alla replica lineare del benchmark. La finalità è di ottenere un rendimento identico (costi esclusi) a quello dell’indice, esponendo il portafoglio al medesimo rischio.

La bontà di un ETF dipenderà dalla sua capacità di replica. Diversamente, nel caso di Fondi Comuni d’Investimento, ciò che si valuta è la capacità della gestione attiva di creare valore rispetto ad una gestione passiva, ad esempio: in termini di ritorno di periodo o in termini di minor volatilità.

Compravendita

Comprare o vendere ETF è possibile farlo solo a “mercato aperto”. Per i Fondi Comuni d’Investimento, i processi di acquisto e vendita sono molto più semplici in quanto si possono inserire gli ordini in qualsiasi momento, anche a mercato chiuso.Dividendi

Nei Fondi Comuni di Investimento si può scegliere se ricevere le cedole sul conto corrente o reinvestirle direttamente nel Fondo. Negli ETF, questa scelta non è possibile: le cedole verranno pagate direttamente sul conto corrente.Prezzo d’acquisto

Quando si compra un ETF, il prezzo è quello del momento in cui si immette l’ordine. Per quanto riguarda i Fondi Comuni di Investimento, non si conosce subito il prezzo di acquisto, perché l’immissione dell’ordine e la determinazione del prezzo avvengono in momenti differenti. Questo meccanismo di ritardo è dovuto ad una normativa volta a tutelare il risparmiatore, in modo che lo stesso possa avvalersi, in questo periodo di delay, del diritto di recesso.Liquidabilità

Riguardo gli ETF non sono sempre facilmente liquidabili. Infatti, come avviene per le azioni o per le obbligazioni, occorre che sia presente una controparte con un determinato valore da negoziare; in assenza di esso, non sarà possibile completare l’operazione di compravendita. Il non riuscire a vendere l’ETF si può verificare soprattutto nelle fasi di forti flessioni sui mercati, dove potrà riscontrarsi un eccesso di offerta rispetto alla domanda. Per i Fondi Comuni d’Investimento invece, sono sempre liquidabili e con qualsiasi valore.Costi di gestione

Gli ETF hanno commissioni molto più contenute rispetto a quelle che si pagano per detenere un Fondo Comuni di Investimento. E’ proprio per questo motivo che già da diversi anni gli ETF, rispetto ai Fondi, hanno attirato l’attenzione dei risparmiatori andando ad assumere sempre più rilevanza.GLI ETF SONO VERAMENTE DA PREFERIRE AI FONDI?

I MIEI PROGETTI

clicca sul singolo progetto per visualizzarlo