MacroTrend – Dai combustibili fossili alle energie rinnovabili

24/06/2021

Pianificazione Finanziaria – Conti Correnti cointestati: vantaggi e svantaggi

13/09/2021Ho selezionato per te lo studio di DWS SPA, che approfondisce e spiega in cosa consiste l’inflazione e perché ci si deve preoccupare se aumenta.

Importante sapere che le banche centrali hanno inondato i mercati di liquidità, mentre i governi stanno avviando programmi di stimolo economico e spingendo i livelli del debito pubblico verso nuovi record: i rischi di inflazione sono di conseguenza aumentati? Ecco perché gli investitori dovrebbero sempre tenere d’occhio l’inflazione, non soltanto in tempi di coronavirus.

Approfondimento:

1. Cos’è l’inflazione?

L’inflazione è definita come l’aumento dei prezzi di beni e servizi che si verifica solitamente nel corso di un anno. Gli statistici la misurano utilizzando un paniere composto da vari beni. In Germania, ad esempio, l’Ufficio federale di statistica (Destatis) pubblica ogni mese il tasso d’inflazione[2].

L’inflazione è generalmente associata a una perdita del potere d’acquisto della moneta: dopo un anno, con la stessa quantità di denaro le persone possono acquistare meno beni.

Un raccolto scarso fa salire i prezzi dei prodotti alimentari, essendoci meno beni in circolazione che il denaro può acquistare. Ciononostante, oltre alle variazioni di domanda e offerta, altri fattori potrebbero essere responsabili dell’aumento dell’inflazione, come il debito pubblico e la conseguente espansione degli aggregati monetari facilitata dalla banca centrale, che svaluta poi il denaro detenuto in contanti o depositi bancari.

L’opposto dell’inflazione è la deflazione, in altre parole, la riduzione sostenuta del livello dei prezzi di beni e servizi. In questo caso, il principale rischio è che sia i consumatori che le imprese sarebbero incentivati a mettere da parte il denaro, il cui valore sale costantemente, e a rimandare ripetutamente acquisti e investimenti. Ciò innescherebbe una spirale economica negativa.

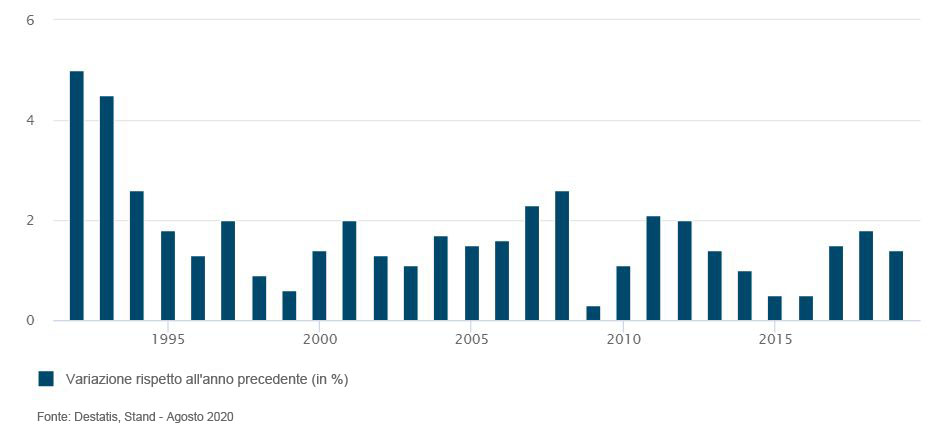

Tendenze dei tassi di inflazione in Germania dal 1992

Negli ultimi anni, il tasso di inflazione tedesco è rimasto al di sotto dell’obiettivo in materia di inflazione della BCE del 2% l’anno.

2. Perché le banche centrali come la BCE hanno un obiettivo in materia di inflazione del 2% l’anno?

L’obiettivo primario della Banca centrale europea (BCE) è mantenere la stabilità monetaria nella zona euro. Pertanto, la banca centrale si è impegnata a raggiungere un obiettivo in materia di inflazione “inferiore ma vicino al 2%”, e non dello 0%, come potrebbe sembrare logico a prima vista.

Spiegazione: la BCE vuole eliminare il rischio di deflazione, ovvero l’opposto dell’inflazione, e creare a tale scopo un “margine di sicurezza sufficiente”[3]. All’incirca a parità di costo, combattere la deflazione con strumenti di politica monetaria avrebbe dei limiti a un tasso d’interesse pari a zero, che la banca centrale stessa, tuttavia, taglia dal 2014 con un tasso sui conti di deposito negativo per i depositi delle banche commerciali detenuti presso la BCE. Ciò ha contribuito al fatto che persino le obbligazioni governative dell’area euro, incluse quelle tedesche, paghino un rendimento corrente inferiore allo 0%.

3. Quali sono i rischi associati all’inflazione?

L’inflazione riduce il potere d’acquisto della moneta: ad esempio, se un dipendente riceve sempre lo stesso salario nominale, potrà permettersi sempre meno a causa dei prezzi crescenti. I risparmiatori dovrebbero tenere d’occhio anche le tendenze inflazionistiche: se l’inflazione sale, risparmi e attivi si riducono in termini reali. Il capitale investito a un tasso di rendimento più basso dell’inflazione perde costantemente potere d’acquisto. Per tale ragione, gli investitori devono assicurarsi che il tasso d’interesse o il rendimento dei loro investimenti sia superiore al tasso d’inflazione.

4. Come proteggersi dall’inflazione?

In genere, i Real Asset possono fornire una protezione contro l’inflazione. Tra di essi rientra l’oro, considerato dall’umanità un bene rifugio da migliaia di anni, che è uno dei motivi per i quali esso è stato coniato in monete nei tempi più antichi. Anche i beni Real Estate sono considerati Real Asset: avere una casa di proprietà è percepito come un valore, il che significa che i prezzi dei beni immobili residenziali tendono a muoversi nella stessa direzione dell’inflazione, specialmente dal momento che i proprietari possono in genere anche adeguare i canoni degli affitti dei loro locatari in linea con essa sul lungo periodo.

Tra i Real Asset ci sono anche le azioni. Esse rappresentano partecipazioni in una società, che a sua volta detiene altri real asset, con gli azionisti che sono quindi proprietari di una piccola parte di tali beni (come ad esempio edifici amministrativi o macchinari). Pertanto, quando i tassi d’inflazione salgono, è abbastanza comune vedere un incremento dei prezzi dei titoli sui mercati azionari.

Inoltre, gli investitori potrebbero approfittare delle obbligazioni indicizzate all’inflazione, in cui il valore nominale e/o la cedola sono legati all’andamento dei prezzi al consumo. Se l’inflazione sale, ad esempio, il pagamento della cedola dovuto su tali titoli aumenta di conseguenza.

5. Quali sono invece gli strumenti non adatti per proteggersi dall’inflazione?

Il denaro contante, ad esempio. Il potere d’acquisto della moneta è direttamente influenzato dall’inflazione. Con una piccola modifica del portafoglio, dopo un anno una persona potrebbe potersi permettere di comprare un gelato in meno. Lo stesso dicasi per i saldi dei conti correnti bancari. Anche il denaro che i risparmiatori hanno parcheggiato sui conti di deposito del mercato monetario overnight, ad esempio, perde valore reale. Questo perché il tasso d’interesse pagato su di essi è attualmente inferiore al tasso d’inflazione, con la conseguente perdita graduale di capitale reale. Tale perdita può essere significativa: dopo dieci anni e con un adeguamento del tasso d’inflazione del 2% l’anno, come da obiettivo della BCE, un importo pari a 8.000 EUR avrà un potere d’acquisto residuo di appena 6.536,58 EUR. Anche se il valore nominale non è cambiato, in termini reali si tratta di quasi 1.500 EUR in meno.