Previdenza Integrativa – Fondo pensione o TFR in azienda?

22/02/2023

Pianificazione Finanziaria – Il viaggio dei tuoi sogni merita un piano ad hoc (che batta l’inflazione)

07/03/2023I prezzi degli immobili aumentano e col crescere dei tassi i mutui si fanno più costosi. Ma in ogni fase di mercato c’è voglia di “casa”. Come far fronte al rialzo delle quotazioni e dei tassi d’interesse? Investendo per tempo. Tre simulazioni ci mostrano come sia importante iniziare subito, non appena si ha un capitale liquido a disposizione: il tempo lavora a nostro favore, in virtù del meccanismo della capitalizzazione composta degli interessi e della tendenza dei mercati a recuperare dopo i momenti “no”. Una tendenza che finora ha sempre trovato conferma nei fatti

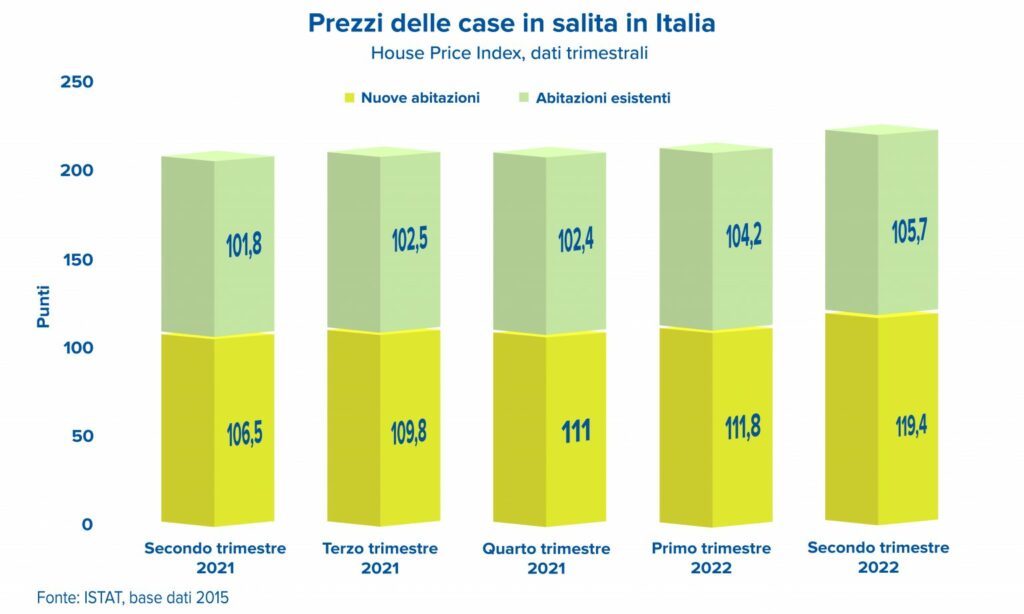

Quanto costa comprare casa oggi? Secondo le stime preliminari dell’ISTAT, nel secondo trimestre 2022 l’indice dei prezzi delle abitazioni (IPAB) acquistate dalle famiglie per fini abitativi o d’investimento è aumentato del 2,3% rispetto al trimestre precedente e del 5,2% dallo stesso periodo del 20211. Un incremento attribuibile in particolare ai costi delle abitazioni nuove, come del resto ci conferma l’House Price Index qui sopra.

Quanto costa comprare casa? Ipotizziamo tre casi

Nello specifico, il prezzo dipende da tanti fattori. Due molto importanti sono il tipo di soluzione ricercata e la zona nella quale la si ricerca. Per farci un’idea più chiara, ipotizziamo tre casi.

• Un giovane lavoratore di 27 anni che vuole comprare casa a Roma, zona San Lorenzo.

• Una trentatreenne che si è spostata a Milano per una buona opportunità professionale: con il suo fidanzato vorrebbe trovare un trilocale da acquistare in zona Città Studi.

• Una coppia di neosposi che vorrebbe trasferirsi in una casa più grande, con almeno una stanza da adibire all’“home office”, a Napoli, zona Mergellina.

Quel che si profila è una spesa di circa 172mila euro per il ragazzo (ipotizzando un bilocale di 55 metri quadri) e di 367mila euro per la giovane (immaginando un trilocale di 70 mq). E per il quadrilocale o più, arriviamo a superare il mezzo milione.

Un mutuo può aiutare, ma da solo non basta

Volendo si può attivare un mutuo, a tasso fisso o variabile a seconda delle proprie valutazioni. Ma un mutuo non copre mai il 100% del valore di un’abitazione: solitamente può coprire al massimo il 70% (è il cosiddetto “loan to value”). C’è quindi almeno un 30% che resta a carico dell’acquirente. Immaginiamo che nei primi due casi gli aspiranti acquirenti vogliano avvalersi di questo 70%: a quel punto resterebbe da pagare una somma pari a – rispettivamente – 51.695 euro e 110.271 euro.

E la giovane coppia? In questo caso, supponiamo che ci siano genitori in condizione di dare una mano: una cifra che supera di poco i 400mila euro.

Facciamo finta che per qualche anno i prezzi degli immobili non subiscano ulteriori variazioni: c’è un modo per mettere insieme gli importi non coperti da mutuo o dall’aiuto di mamme e papà?

Comprare casa: investire per tempo può aiutare

Se si ha a disposizione un capitale liquido e se l’obiettivo è ambizioso – com’è appunto ambizioso l’obiettivo di comprar casa – si può partire con un Piano di Investimento del Capitale (PIC) per poi proseguire con un Piano di Accumulo (PAC). In altre parole: si comincia versando l’intero capitale a disposizione e a seguire si fanno versamenti periodici a cadenza regolare, per esempio mensile, di entità anche modesta (50, 100, 200 euro). Poniamo che:

• il giovane lavoratore abbia a disposizione 10mila euro, accantonati fin da ragazzino;

• la giovane lavoratrice e il suo partner abbiano 30mila euro, in parte frutto del TFR dell’azienda nella quale lei ha precedentemente lavorato, iniziando poco dopo il diploma;

• oltre ai circa 400mila euro, i 2 sposi abbiano accantonato, insieme, un gruzzoletto di 40.000 euro

A quanto dovranno ammontare i versamenti mensili nel PAC?

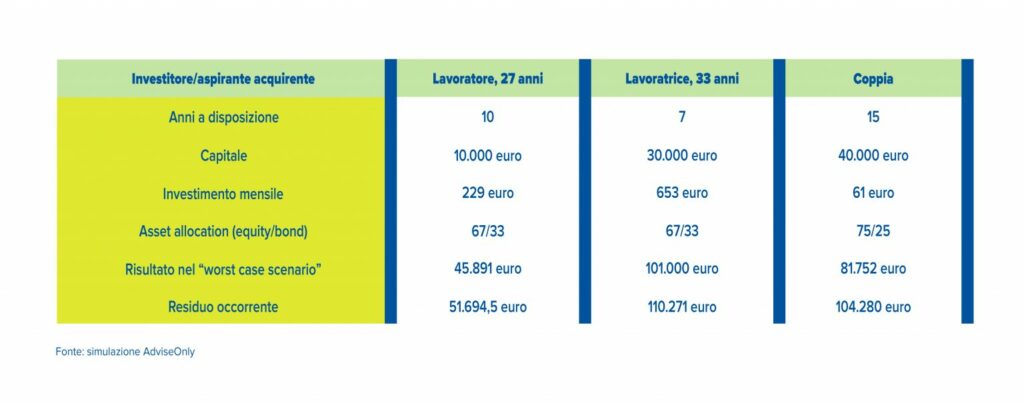

Immaginando esigenze pratiche, disponibilità a soluzioni temporanee in vista del raggiungimento della propria casa dei sogni e altri fattori legati ad età e condizioni di partenza, ipotizziamo orizzonti temporali rispettivamente di 10, 7 e 15 anni. Quanto agli strumenti finanziari selezionati, nelle tre simulazioni realizzate con il supporto del team di analisti di AdviseOnly guidato da Raffaele Zenti abbiamo ipotizzato:

• un 67% equity e un 33% bond nei primi due casi;

• un 75% azionario e un 25% obbligazionario nell’ultimo.

Per calcolare la performance azionaria l’indice considerato è sempre l’MSCI World All Countries, mentre per la performance obbligazionaria il riferimento è il Barclays Global Aggregate, entrambi ad ampio spettro sulle rispettive asset class. Non abbiamo invece incluso nella nostra analisi l’hedging valutario. Abbiamo tenuto conto anche dell’inflazione, ipotizzando però che i prezzi non correranno per sempre. Il riferimento è la stima di lungo termine della BCE, che corrisponde al target intorno al 2%, al quale l’autorità monetaria si aspetta di tornare già a fine 2023.

I costi considerati nelle simulazioni sono in linea con le medie di mercato per asset allocation diversificate in fondi comuni o OICR equivalenti: abbiamo ipotizzato commissioni di gestione pari all’1,5% (media dei fondi bilanciati, secondo il “Global Investor Experience Study” di Morningstar, edizione 2022, e “Fondi e sicav italiani”, ed. 2020, dell’Ufficio Studi di Mediobanca), mentre le commissioni di sottoscrizione sono pari a zero. Ed ecco le nostre simulazioni.

Un dato balza subito all’occhio: più anni si concedono all’investimento, più leggero è l’accantonamento mensile richiesto. Altrimenti occorrono accantonamenti più corposi, ma sempre gestibili nell’ambito di una coppia in cui i due abbiano buoni impieghi e discreti stipendi. Da tenere presente che la proiezione finale può migliorare incrementando i versamenti mensili: per esempio, arrotondando a 100 euro i 61 euro al mese della coppia di neosposi.

Attenzione: fa tanto anche la consistenza della somma destinata al PIC. Se hai soldi da parte, quindi, non ti conviene tenerli fermi, infruttiferi: ha senso invece iniziare a investirli subito, anche e soprattutto se non ne hai impellente bisogno. Ricorda che il tempo gioca a tuo favore, in virtù del meccanismo della capitalizzazione composta degli interessi e della tendenza dei mercati a recuperare dopo i periodi “no”. Una tendenza che finora ha sempre trovato conferma nei fatti.

La lezione da portare a casa: il tempo gioca a nostro favore

E a proposito di momenti “no”: quel che vediamo è il risultato nel “worst case scenario”, lo scenario peggiore, che si realizzerebbe se il rendimento ottenuto dai mercati per tutto il periodo d’investimento si collocasse nella fascia più bassa. Storicamente, però, ciò accade solo nel 16,5% dei casi.

Quelle che abbiamo presentato sono, per l’appunto, ipotesi. Utili, per noi, a mostrare che, al di là dello specifico progetto o della spesa che si potrebbe voler un giorno realizzare, se si ha un po’ di capitale liquido (un’eredità, una parte di TFR o di risparmi accantonati eccetera), sarebbe bene investirlo a partire da subito. Lo ripetiamo: il tempo gioca a nostro favore, quindi prima si inizia, meglio è.

Tenendo conto delle proprie esigenze e caratteristiche, il consulente finanziario libero da Conflitti di interesse saprà consigliare cosa fare e come investire nella maniera più mirata. Anche alla luce dei propri obiettivi.

Fonte AdviseOnly

1https://www.istat.it/it/archivio/274694. Prossima diffusione, 16 dicembre 2022