Immobili – L’acquisto della prima casa: come pianificarlo e come proteggerlo

14/10/2022

Pianificazione Finanziaria – L’arrivo dei Figli: come costruire il loro futuro

29/10/2022La decisione di andare a vivere insieme e di condividere le scelte quotidiane è un Momento#4 molto bello: si nutrono speranze, nascono nuovi progetti e si cambiano prospettive. Non si è più da soli, rispetto a prima, c’è ora un compagno di viaggio, di avventure con il quale affrontare le sfide della vita. Ci saranno da prendere decisioni per il bene del nuovo nucleo familiare e quelle economiche saranno strategiche per realizzare i nuovi obiettivi. Pensarci per tempo, fare chiarezza e parlarne subito sarà determinante per non creare tensioni in futuro. Le strategie condivise sono solide fondamenta e creano stabilità in una coppia.

Un po’ di numeri

Purtroppo, al contrario di quello che si possa pensare, non è proprio facile creare una famiglia che sia autonoma economicamente. E’ infatti interessante osservare che nel 2017, il 62,6% dei giovani non sposati tra i 18 e i 34 anni viveva in famiglia con almeno un genitore, contro il 59,1% nel 2007 (Fonte Istat). Molteplici fattori concorrono a procrastinare l’uscita da casa: la maggior diffusione dell’istruzione universitaria e l’allungamento dei tempi formativi, le difficoltà nell’ingresso nel mondo del lavoro e l’instabilità crescente del lavoro stesso. Nel decennio 2007-2017 la quota di studenti è cresciuta dal 32% al 37%. Fino al 2015 si riduce invece drasticamente l’incidenza degli occupati da oltre il 47% per cento a meno del 32% e aumenta corrispondentemente quella dei disoccupati. L’ultimo biennio segna un recupero del mercato del lavoro.

Il cambiamento delle prospettive

In ogni caso quando si effettua questa scelta le cose cambiano. Se fino ad ora siamo stati abituati a gestire il nostro reddito, a soddisfare le nostre voglie personali, i nostri desideri, ma da questo Momento#4 qualcosa cambierà. Si dovrà ritarare il come spendere, il come risparmiare, il come investire in funzione delle esigenze della coppia. Fondamentale sarà individuare gli obiettivi principali che si vuole raggiungere: acquistare una prima casa piuttosto che andare in affitto; l’eventualità di allargare in futuro la famiglia sono solo alcuni esempi. Poi si dovranno stabilire le priorità che il “Noi” vuole dare agli obiettivi in comune rispetto a quelli propri e del proprio partner iniziando a considerare i vincoli di bilancio e tempistiche di realizzo.

Si parte normalmente dalle spese correnti comuni, come ad esempio: il pagamento delle bollette, del condominio; fare la spesa. Da non dimenticare di considerare le spese per le attività ludiche, come: cinema, teatro, mostre, viaggi, vacanze. Qui diventa utile ripensare alle proprie abitudini e verificare come queste si “incastrino” nei dinamismi del nostro partner: si dovrà trovare un equilibrio tra le spese nostre personali e quelle della coppia. Iniziare a registrare le entrate e le uscite mensili può dare consapevolezza di come si spende il proprio reddito. Questo sarà importante per comprendere le capacità di risparmio del nucleo familiare per porre le basi per la costruzione di obiettivi condivisi.

Qui diventa strategico consultare la figura professionale del consulente finanziario, meglio se libero da conflitti di interesse, che può aiutare ad avere una chiave di lettura più ampia su come costruire i progetti per il futuro, senza trascurare le esigenze personali a discapito di quelle della famiglia. Non esiste una ricetta valida per tutte le stagioni, ogni famiglia, ogni persona avrà la sua caratteristica e specifiche esigenze, per cui la pianificazione finanziaria sarà meglio efficace se calata sul singolo caso concreto.

La gestione delle spese comuni

Potrebbe essere comodo aprire un conto corrente cointestato per gestire le spese correnti in comune, ma sappiamo che questo può comportare un costo del servizio. Si potrebbe in alternativa optare per dividersi le spese sui rispettivi conti correnti singolarmente intestati. Ad esempio: domiciliare le spese per luce e gas possono essere addebitate sul conto di lui; mentre quelle per la telefonia, condominio e acqua, sul conto di lei.

Si potrebbe avere l’esigenza di progettare l’acquisto di casa, oppure se casa già la si possiede, si potrebbe volere il cambio della mobilia oppure ristrutturare l’abitazione. Questi sono solo alcuni esempi che comportano un impegno finanziario più o meno importante per le economie del nucleo familiare.

Rinnovo i mobili di casa

Immaginiamo di voler cambiare radicalmente i mobili di casa, la prima cosa è stabilire insieme quando lo si vuole fare e soprattutto un budget ipotetico di spesa.

Il fattore tempo è fondamentale. Se si vuole agire subito, occorrerà avere già la liquidità per coprire questa esigenza o altrimenti valutare l’accensione di un finanziamento. La riflessione più importante in quest’ultimo caso da farsi è verificare come la rata andrà ad impattare i futuri flussi di cassa del nucleo familiare, verificare che la stessa sia sostenibile nel tempo e che non vada a “soffocare” il proprio tenore di vita. Da considerare che una forma di finanziamento ha un costo: gli interessi passivi da pagare. Valutare quindi quanto questi costi impattino sul denaro chiesto in prestito e se fosse troppo oneroso, varrebbe forse la pena spostare questa esigenza più avanti nel tempo.

Se invece questo obiettivo può essere realizzato tra qualche anno, si può strutturare una forma di accantonamento periodico che consentirà, con la valorizzazione del risparmio, l’ottenimento di un montante (capitale più interessi) adeguato al budget di acquisto ipotizzato.

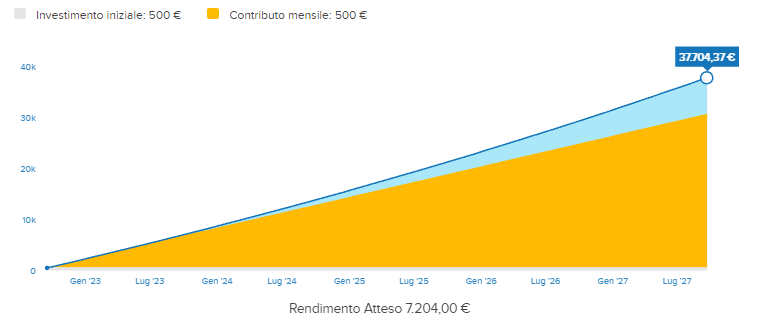

Facciamo l’esempio di Salvatore e Alessandra che hanno pianificato di cambiare la propria mobilia tra 5 anni, stabilendo di versare € 500,00 al mese nel loro conto cointestato (€ 250,00 ciascuno) e di investire il flusso di risparmio.

Figura 1

In 5 anni oltre al risparmio accantonato che ammonta complessivamente a € 30.500,00, ottengono un interesse positivo di € 7.204,00, quindi un montante di € 37.704,00 (Figura 1) che gli sarà d’aiuto per realizzare il loro obiettivo con più facilità. Se non avessero investito il loro risparmio avrebbero avuto € 7.200,00 in meno.

Tutelare se stessi e il proprio partner

Andando a vivere insieme, da non sottovalutare sono le forme di tutela del partner che possono sostenerlo finanziariamente in caso di rischi che si possono verificare.

Polizza Temporanea Caso Morte

Faccio l’esempio di Manlio e Giulia che hanno acceso un mutuo importante da 3 anni e se solo dovesse avvenire la scomparsa prematura di uno dei due, l’altro si troverebbe in difficoltà a portare avanti il pagamento del mutuo da solo. Qui interviene una Polizza Temporanea Caso Morte dove la copertura si attiva quando si verifica l’evento Morte dell’assicurato che assicura un capitale, appunto, al beneficiario. Di solito questa copertura costa molto poco a confronto con il capitale che si può assicurare.

Polizza Mista

In alternativa si può optare per una polizza che offre copertura in caso di premorienza dell’assicurato, ma che non sia a fondo perduto, e che consenta di ottenere un montante che può essere utilizzato per la copertura di altre esigenze. Personalmente questa formula la sconsiglio in quanto è molto costosa e la rivalutazione dei risparmi solitamente viene penalizzata nel tempo proprio per questo motivo. Meglio sempre usare un prodotto specifico per un’esigenza piuttosto che uno valido per tutto.

Polizza Sanitaria

Come forma di tutela esiste anche la copertura per le spese sanitarie o malattie. Di solito i dipendenti di grandi aziende ce l’hanno inclusa come benefit, in altri casi invece sarà premura del singolo sottoscrivere tale prodotto personalizzando in base alle coperture che si desiderano.

Polizza Responsabilità Civile Generale e Long Term Care

Esistono, sempre nell’ambito assicurativo, la possibilità di coprire rischi per Responsabilità Civile Generale (RCG) in caso di danni involontariamente causati a terzi (vaso che cade dal balcone, un morso del vostro cane) oppure la Long Term Care (LTC) una forma che tutela dal rischio di non autosufficienza in età avanzata, ad esempio per pagare una badante o una casa di cura o per avere la necessaria assistenza.

Fondi Pensione: altri utilizzi

Prendiamo in considerazione, laddove esistano, le rispettive forme previdenziali alle quali i membri della coppia hanno aderito, queste possono essere utilizzate non solo per fini pensionistici, ma consentono nella fase di accumulazione di chiedere delle anticipazioni per fronteggiare spese: per acquistare o ristrutturare la prima casa per se o per i figli; sostenere spese mediche oppure coprire eventuali periodi di inoccupazione. E’ importante sapere che se la richiesta di anticipazione è orientata a spese sanitarie oppure per inoccupazione o inabilità, l’aliquota varia dal 15% al 9% in base al numero di anni di iscrizione al fondo pensione. Dal sedicesimo anno di iscrizione a forme di previdenza complementare la percentuale di tassazione è ridotta ogni anno di 0,30 punti percentuali, fino ad un minimo del 9%. Se l’anticipazione invece viene richiesta per acquisto o ristrutturazione prima casa, l’aliquota è fissa al 23%. In entrambe le tipologie previste, non è tassata la parte della prestazione derivante dai rendimenti del Fondo pensione e da eventuali contributi non dedotti nel corso della permanenza del fondo, in quanto già tassati in precedenza.

In tutto questo potrà sicuramente guidarvi il consulente finanziario di fiducia che saprà leggere nelle vostre esigenze e aiutarvi a scegliere quale sia la soluzione migliore per voi.