Previdenza Integrativa

15/07/2024

Piani di Risparmio

03/08/2024Vivere di Rendita nel 2024 è possibile?

Un esempio concreto

Pietro e Giovanna hanno venduto una casa di proprietà per un valore di € 500.000,00. Vogliono ottenere, investendo questo denaro, una Rendita in modo da poter aumentare il loro tenore di vita e godersi con leggerezza gli anni in pensione senza trascurare di voler mantenere intatto il capitale per lasciarlo ai loro figli. Infatti, se volessero ottenere una Rendita di € 4.000,00 al mese semplicemente tenendo il denaro sul conto corrente, quest’ultimo oltre ad esaurirsi nell’arco di 10 anni sarebbe soggetto alla perdita del potere d’acquisto dovuto dall’effetto dell’inflazione.

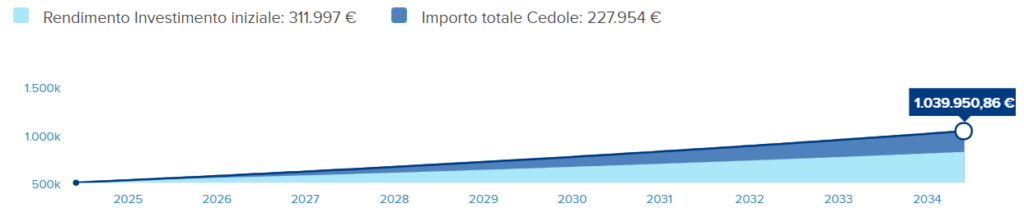

Decidono quindi di investirlo in un piano che gli permetta di ottenere un rendimento netto del 5% annuo. Vediamo cosa succede:

In questo modo il loro capitale iniziale viene rivalutato di un valore di € 311.977,00, non perdendo potere d’acquisto e allo stesso tempo consente un flusso di reddito netto di circa € 22.000,00 l’anno.

Dettaglio Cedole

Come costruire il Progetto

Il primo passo per pianificare correttamente come vivere di rendita è capire quanti soldi servono. Una domanda la cui risposta dipende dalle proprie esigenze e dallo stile di vita che si desidera mantenere.

Tuttavia, in generale si può affermare che per vivere di rendita è necessario avere un capitale adeguato, che possa generare un flusso costante di reddito passivo. Solo in questo modo, infatti, si potrà raggiungere la completa libertà finanziaria.

La libertà finanziaria consiste proprio nel poter vivere senza lavorare, poiché si hanno delle entrate costanti, generate da una fonte di reddito passivo, in grado di sostenere il proprio tenore di vita. Per raggiungere la libertà finanziaria e vivere di rendita, le entrate passive devono superare le uscite.

Vivere di rendita è sicuramente uno degli obiettivi finanziari più ambiti e sognati dai lavoratori, ma per raggiungere la propria libertà finanziaria è necessario un impegno costante nella pianificazione e negli investimenti.

Soprattutto se si considera che esiste un limite delle entrate generate dalle proprie fonti passive. Ciò vuol dire che bisogna fare attenzione alle proprie uscite per non intaccare il proprio capitale.

Ma, quindi, quanti soldi servono per vivere di rendita? La risposta non è univoca in quanto esistono molteplici fattori da dover prendere in considerazione. Due sono essenziali: le entrate passive e il costo del proprio stile di vita, ossia la somma di tutte le spese (mensili e annuali) necessarie per mantenere il proprio tenore di vita. A questi due fattori bisogna poi aggiungere:

- il tasso di inflazione;

- le tasse;

- il tasso di rendimento atteso, ossia la stima della performance futura di un investimento e, quindi, la quantità di profitto che si prospetta di ottenere da un investimento in un determinato periodo di tempo;

- il margine di sicurezza;

- la diversificazione del portafoglio;

- il rischio che si è disposti a correre.

Di fronte a tutti questi fattori è naturale trovarsi spaesati.

La soluzione

Il mio Team di studio ha scelto per te uno strumento assicurativo della CNP Vita che ti consente di vivere di Rendita

CNP Vita – CORE MULTIRAMO PRIVATE

Cosa vuol dire Multiramo?

Vuol dire che si può scegliere di investire il proprio denaro, in parte, tra più di 400 ETF e Fondi Esterni dei principali Asset Manager Globali (Ramo III) e in parte, nella sicurezza della Gestione Separata GEFIN che offre rendimenti stabili uniti all’efficienza fiscale grazie all’aliquota agevolata e all’esenzione dall’imposta di bollo (Ramo I)

Cosa vuol dire a Vita Intera?

Vuol dire che non esiste una vera e propria scadenza se non quella della vita dell’assicurato

Le caratteristiche principali

Premio Unico iniziale: € 250.000,00;

Versamenti Aggiuntivi: € 1.000,00;

Età di ingresso dell’assicurato: da minimo 18 anni fino ad un massimo di 90 anni e 6 mesi;

Durata: a vita intera;

Allocazione in Gestione Separata Garantita: minimo il 5% fino ad un massimo del 70%

Come funziona la Rendita?

Si può scegliere di attivare un flusso cedolare finanziario che prevede la distribuzione di una prestazione ricorrente nella misura del 3% o 5% del totale dei premi pagati con periodicità annuale, semestrale o trimestrale.

La gestione finanziaria di portafoglio

E’ possibile adottare una gestione tattica di portafoglio sostituendo nel tempo gli ETF e/o i Fondi di investimento liberamente e senza costi aggiuntivi.

E’ possibile anche modificare la percentuale di partecipazione alla Gestione Separata GEFIN con gli ETF e/o i Fondi di investimento senza costi aggiuntivi

Gli ETF e i Fondi di investimento

Periodicamente la CNP Vita Assicura effettua l’attività di selezione dei migliori strumenti finanziari presenti sul mercato aggiornando la lista di quelli disponibili in Polizza.

La Gestione Separata GEFIN

- Riconosce la garanzia del capitale investito ogni 5 anni dalla decorrenza

- Non subisce la volatilità dei mercati finanziari

- E’ in grado di offrire stabilità e continuità di rendimento evitando perdite in conto capitale

- Garantisce la partecipazione al rendimento indipendentemente dal tasso di interesse al momento dell’ingresso.

- Tassazione agevolata sul Capital Gain

- Esenzione dall’imposta di Bollo

Copertura assicurativa sulla Vita

In caso di decesso dell’assicurato è prevista una maggiorazione del Capitale Assicurato del 2% per un’età superiore ai 64 anni, fino ad una maggiorazione del 30% per età inferiori

I vantaggi legali e successori

- Impignorabilità e insequestrabilità (nei limiti stabiliti dalla legge);

- Differimento d’imposta: sulla base della legislazione vigente è prevista la tassazione “per cassa” con imposta variabile dal 12,50% al 26% sulla differenza positiva tra premi versati e capitale riscosso;

- No imposta di successione: il capitale liquidato in caso di morte dell’Assicurato non entra nell’asse ereditario;

- Strumento di pianificazione successoria anche al di fuori dell’asse ereditario (alternativo al testamento): si possono modificare i Beneficiari attraverso una semplice lettera alla Compagnia o per testamento.

- Riservatezza dei Beneficiari: i beneficiari possono rimanere riservati garantendo discrezione rispetto agli eredi sull’identità del Beneficiario

I Costi

- Sul premio iniziale: Non previsti;

- Sui versamenti aggiuntivi: Non previsti;

- Sugli Switch (modifica degli strumenti finanziari): Non previsti;

- Sui riscatti: Non previsti dal 4° anno (dal 2° anno 0,50%, dal 3° anno 0,05%);

- Di gestione sugli ETF: Non previsti;

- Di gestione sui Fondi di investimento: a partire dal 1,00%;

- Di gestione sulla Gestione Separata: a partire dal 1,10%.

Le tipologie di Rendita

Vivere senza dover lavorare: è questo il sogno che molte persone reputano irraggiungibile, ma non è così. Nel 2024 con un piano finanziario ben strutturato è possibile vivere di rendita, ossia vivere grazie a delle entrate provenienti da fonti di reddito passivo, senza la necessità di lavorare.

Quali tipi di Rendita esistono? Esistono tre tipi di Rendite:

- La Rendita Vitalizia è un flusso di reddito costante che viene percepito vital natural durante ed è tipico della conversione in Rendita del Montante maturato ad esempio su un Fondo Pensione o su una Polizza Assicurativa Ramo Vita. Questa si interrompe solo con l’evento morte ed in tal caso il denaro accumulato residuo viene tutto trattenuto dalla Compagnia Assicurativa;

- La Rendita Finanziaria invece è la distribuzione organizzata in flussi cedolari di un Montante maturato a seguito di un investimento finanziario. In caso di morte le somme residue andranno in successione e seguiranno l’asse ereditario;

- La Rendita Immobiliare è invece un flusso di redditi derivanti dall’affitto di un immobile. In caso di morte, l’immobile va in successione e segue l’asse ereditario. Il principale rischio di questa Rendita è il mancato pagamento da parte dell’affittuario e incorrere pertanto in cause interminabili. Un altro aspetto negativo sono i costi e le tasse da sostenere per accedere ad un tipo di soluzione del genere.

Quella che a noi interessa in questa sezione è la Rendita Finanziaria, cioè la possibilità di generare flussi di reddito da un capitale investito. L’obiettivo è quello di generare interessi, distribuendoli sul conto corrente, tali che possano contribuire al mantenere immutato in termini reali il capitale investito inizialmente e rendere sostenibile nel tempo il progetto.

I vantaggi di questa soluzione sono molteplici: l’accesso a questo tipo di rendita non ha costi elevati; dà la possibilità, in caso di necessità, di rimborsare tutto o quota parte del capitale investito senza vincoli.

Articoli Correlati

L’acquisto della prima casa: come pianificarlo, come proteggerlo

Acquistare casa a Roma, Milano, Napoli